НДФЛ, или налог на доходы физических лиц, является одним из основных налогов, который уплачивают граждане России при получении дохода. При заполнении налоговой декларации по форме 3-НДФЛ необходимо правильно рассчитать сумму налога, которую необходимо уплатить в бюджет.

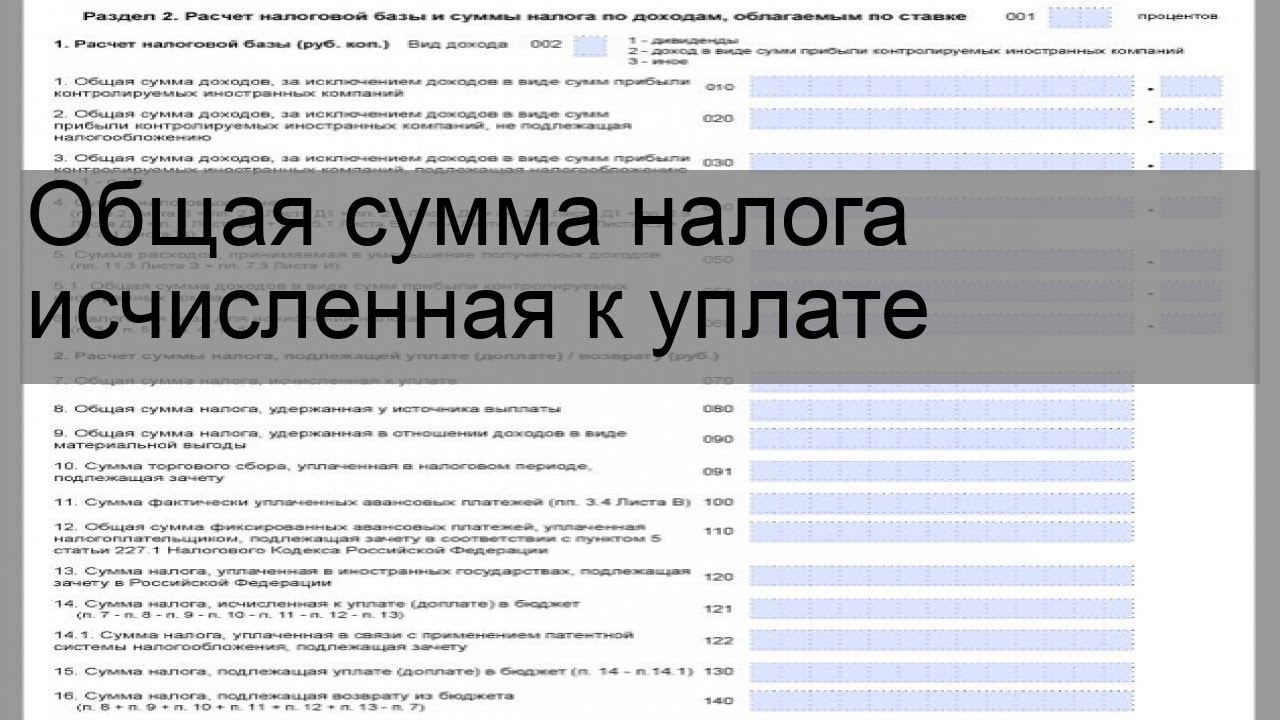

Сумма налога исчисленная к уплате в 3-НДФЛ представляет собой сумму, которую налогоплательщик обязан заплатить в качестве налога с доходов. Она рассчитывается исходя из доходов, полученных за отчетный период, и учитывает различные налоговые льготы и вычеты, предусмотренные законодательством.

В случае неправильного расчета суммы налога к уплате в 3-НДФЛ налогоплательщик может столкнуться с штрафами и пенями. Поэтому важно внимательно отнестись к заполнению налоговой декларации и обратиться за помощью к специалистам в случае необходимости.

Что такое сумма налога исчисленная к уплате в 3 ндфл?

Размер налога исчисляется от дохода гражданина за год. Для расчета суммы налога учитывается ставка налога, предусмотренная законодательством, а также различные льготы, налоговые вычеты и прочие условия.

- Таким образом, сумма налога к уплате в 3-НДФЛ зависит от общей суммы доходов за год и других факторов.

- Налогоплательщику необходимо внимательно заполнять декларацию о доходах, чтобы избежать ошибок и минимизировать сумму налога.

- Важно помнить, что неуплата налога может повлечь за собой штрафы и другие негативные последствия.

Определение понятия сумма налога исчисленная к уплате в 3 ндфл

Это понятие встречается в налоговом законодательстве и связано с уплатой налога на доходы физических лиц, который удерживается работодателем при начислении заработной платы.

- Сумма налога исчисленная к уплате в 3-НДФЛ зависит от размера заработной платы или дохода налогоплательщика.

- Этот вид налога взимается с физических лиц на территории Российской Федерации.

- Величина налога рассчитывается исходя из ставки 13% и доходов, полученных налогоплательщиком в течение года.

Как рассчитывается сумма налога в 3 НДФЛ?

Чтобы рассчитать сумму налога в 3 НДФЛ, необходимо умножить полученный доход на ставку налога и вычесть из этой суммы все возможные налоговые льготы, предусмотренные законодательством. Результатом будет являться именно сумма налога, которую необходимо уплатить в бюджет.

- Основной принцип расчета налогов в 3 НДФЛ – простой и понятный. Достаточно умножить доход на стандартную ставку и вычесть все налоговые льготы.

- Для учета налоговых вычетов можно обратиться к специалистам или воспользоваться онлайн-калькуляторами налогов, которые помогут более точно определить сумму к уплате.

Основные принципы расчета суммы налога исчисленной к уплате в 3 НДФЛ

Расчет суммы налога по форме 3 НДФЛ осуществляется исходя из дохода физического лица за отчетный период. Доходы подразделяются на основные и дополнительные, каждая из которых облагается налогом в соответствии с установленной ставкой.

Основной принцип расчета налога по 3 НДФЛ заключается в учете всех видов доходов гражданина за отчетный период. Важно правильно классифицировать доходы и обязательства, чтобы избежать ошибок при исчислении налоговой базы и определении суммы налога к уплате.

- Классификация доходов: доходы могут быть основными (заработная плата, проценты, дивиденды) и дополнительными (премии, вознаграждения, продажа имущества). Каждый вид дохода облагается налогом по разным ставкам.

- Учет налоговых вычетов: налоговые вычеты уменьшают сумму налога к уплате. Например, за обучение детей, лечение или покупку жилья. Важно учитывать все возможные вычеты для минимизации налоговых обязательств.

- Погашение налоговых обязательств: налог должен быть уплачен в бюджет в установленный срок. При невыплате налогов возникают штрафы и санкции, поэтому важно своевременно уплачивать налоги.

Какие доходы учитываются при исчислении налога в 3 НДФЛ?

При исчислении налога по ставке 13% в рамках 3 НДФЛ учитываются различные виды доходов. Важно знать, какие именно доходы подпадают под этот налог, чтобы правильно расчитать сумму налога к уплате.

Среди доходов, учитываемых при исчислении налога в 3 НДФЛ, можно выделить следующие:

- Заработная плата и другие выплаты по трудовым отношениям: зарплата, премии, надбавки, натуральные выплаты и т.д.

- Дивиденды и проценты: доход от инвестиций, в том числе прибыль от акций и облигаций.

- Доходы от продажи имущества: прибыль от продажи недвижимости, ценных бумаг, автомобилей и т.д.

- Доходы от сдачи имущества в аренду: сумма, полученная за аренду квартиры, дома, офисного помещения и т.д.

- Другие виды доходов: авторские вознаграждения, гонорары, призовые и другие финансовые поступления.

Перечень доходов, подлежащих налогообложению

1. Заработная плата:

Вся заработная плата, получаемая физическими лицами за трудовую деятельность, подлежит налогообложению в соответствии с законодательством.

- оклад

- премии

- надбавки

- компенсации

2. Доходы от предпринимательской деятельности:

Любые доходы, полученные от осуществления предпринимательской деятельности, такие как продажа товаров, услуг или имущества, подлежат налогообложению.

- прибыль

- дивиденды

- проценты

Какие вычеты можно применить при уплате налога в 3 ндфл?

Стандартный вычет

При исчислении налога по упрощенной системе (3-НДФЛ) налогоплательщику предоставляется право на стандартный вычет в размере 13% от суммы налоговой базы. Этот вычет применяется автоматически и уменьшает сумму налога, которую необходимо уплатить.

- Социальные вычеты

Помимо стандартного вычета, налогоплательщики имеют право на применение социальных вычетов. Например, можно списать расходы на образование, лечение, лекарства, пожертвования на благотворительность и другие расходы, установленные законодательством. Эти вычеты позволяют уменьшить сумму налога еще больше.

Виды вычетов и условия их применения

Существует несколько видов вычетов, которые могут быть применены к сумме налога по 3-НДФЛ. Они включают в себя:

- Стандартные вычеты: Включают в себя вычеты на детей, обучение, лечение, жилищные условия и другие социальные расходы. Для применения стандартных вычетов необходимо предоставить соответствующие документы, подтверждающие расходы.

- Профессиональные вычеты: Включают в себя вычеты на расходы, связанные с профессиональной деятельностью, такие как обучение, переезд, профессиональное обучение и другие расходы.

- Имущественные вычеты: Предоставляются налогоплательщикам, которые имеют имущество в собственности, например, жилую недвижимость. Вычет может быть предоставлен на расходы, связанные с содержанием и обслуживанием имущества.

Какая процедура уплаты налога в 3 НДФЛ?

Сумма налога, исчисленная к уплате в 3-НДФЛ, должна быть уплачена в соответствии с законодательством Российской Федерации. Для этого необходимо заполнить декларацию по налогу на доходы физических лиц, где указать все доходы за год, а также налоги, удержанные на работе.

После заполнения декларации нужно подать ее в налоговую инспекцию по месту жительства или месту работы. При этом необходимо учитывать сроки подачи декларации и уплаты налога, установленные законодательством. После проверки декларации и уплаты налога, налоговый орган выдаст подтверждающие документы о сумме уплаченного налога.

Процедура уплаты налога в 3-НДФЛ включает в себя следующие шаги:

- Заполнение декларации по налогу на доходы физических лиц.

- Подача декларации в налоговую инспекцию.

- Уплата налога в соответствии с указанными в декларации суммами.

- Получение подтверждающих документов об уплате налога.

Способы уплаты налога и сроки

Сроки уплаты налога также важно соблюдать. Обычно налог должен быть уплачен в течение 15 дней с момента получения уведомления исчисленной суммы налога в 3 НДФЛ. В случае несоблюдения сроков уплаты налога, могут быть применены штрафы и пени.

Итог:

- Выберите удобный для вас способ уплаты налога – через банк или наличными в налоговой инспекции.

- Не забудьте уплатить налог в установленные сроки, чтобы избежать штрафов и пеней.

https://www.youtube.com/watch?v=npF0s6Tdy3c

Сумма налога исчисленная к уплате в 3-НДФЛ представляет собой долю налога на доходы физических лиц, которую необходимо уплатить гражданам при получении определенного дохода за отчетный период. Эта сумма рассчитывается исходя из ставок налога и размера дохода, полученного налогоплательщиком. Важно правильно заполнять налоговую декларацию и своевременно уплачивать налоги, чтобы избежать штрафов и проблем с налоговой инспекцией.